سوسیال دموکراسی در آمریکا، مسعود نقرهکار

۱

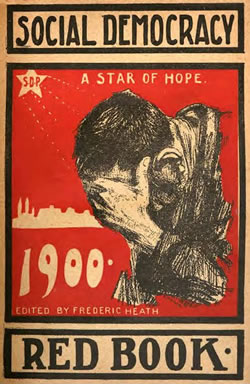

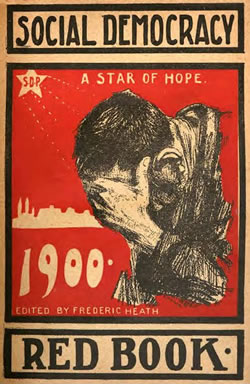

سوسیال دموکراسی خلافِ تبلیغات بی پایه و مغرضانه سرمایه داران بزرگ، راست گرایان و ارتجاع مذهبی و غیر مذهبی پدیده ای غیر امریکائی (UnAmerican) و مردم ناپسند (unpopular) نیست و باورمندان، طرفداران و هواخواهان بسیاری در امریکا داشته و دارد. حتی اگر دیدگاه ها، تلاش ها و مبارزات Thomas Paine ( ۱۷۳۷-۱۸۰۹) یکی ازبنیانگذاران ایالات متحده امریکا نادیده گرفته شود، دستِ کم عمر فعالیت سازمان یافتۀ سوسیال دموکرات های امریکائی حدود ۱۲۰ سال خواهد بود. نخستین حزب سوسیال دموکرات در امریکا با عنوان (Social Democratic Party of America-SDP) به طور رسمی به سال ۱۸۹۸ اعلام موجودیت کرد. از آن تاریخ تاکنون در امریکا جریان های متعدد سوسیال دموکراتیک شکل گرفته اند. جریان هائی که گاه درهم ادغام شده اند، گاه انشعاب کرده اند، و گاه به جریان های سیاسی دیگر نزدیک و دور شده اند. اما علیرغم اُفت و نشیب و محدودیت های فراوان، سوسیال دموکرات ها امریکائی با تبلیغ و ترویج ایده و برنامۀ سوسیال دموکراتیک به فعالیت و مبارزه تاثیرگذار خود ادامه داده اند. سوسیال دموکراسی در امریکا در طی این مدت به لحاظ مضمونی و سازمانی دچار دگرگونی ها و تغییرهائی شده است. این دگرگونی ها و تغییرها متاثراز تحول های عرصۀ اقتصاد، سیاست ، فرهنگ و پیشرفت عظیم و پرشتاب علم و صنعت و تکنولوژی، و نقش این پیشرفت در روند تولید و بالابردن بازدهی کاربوده اند. دراین میانه اما تلاش سوسیال دموکرات ها این بوده و هست که از بَدَل کردن سوسیال دموکراسی به یک ایدئولوژی مذهب گونه و ناکجا آبادی فاصله بگیرند. این روش ومنش ازآموزه های ارزشمند سوسیال دموکراسی در امریکاست. معنای این سخن این نیست که سوسیال دموکراسی در امریکا بدون لغزش و خطا بوده است، لغزش ها و خطاها داشته و دارد اما نقد و نفی خطاها و لغزش ها نیز پراهمیت ودرس آموز دیده شده اند.

نخستین حزب سوسیال دموکرات در امریکا با عنوان (Social Democratic Party of America-SDP) به طور رسمی به سال ۱۸۹۸ اعلام موجودیت کرد. از آن تاریخ تاکنون در امریکا جریان های متعدد سوسیال دموکراتیک شکل گرفته اند. جریان هائی که گاه درهم ادغام شده اند، گاه انشعاب کرده اند، و گاه به جریان های سیاسی دیگر نزدیک و دور شده اند. اما علیرغم اُفت و نشیب و محدودیت های فراوان، سوسیال دموکرات ها امریکائی با تبلیغ و ترویج ایده و برنامۀ سوسیال دموکراتیک به فعالیت و مبارزه تاثیرگذار خود ادامه داده اند. سوسیال دموکراسی در امریکا در طی این مدت به لحاظ مضمونی و سازمانی دچار دگرگونی ها و تغییرهائی شده است. این دگرگونی ها و تغییرها متاثراز تحول های عرصۀ اقتصاد، سیاست ، فرهنگ و پیشرفت عظیم و پرشتاب علم و صنعت و تکنولوژی، و نقش این پیشرفت در روند تولید و بالابردن بازدهی کاربوده اند. دراین میانه اما تلاش سوسیال دموکرات ها این بوده و هست که از بَدَل کردن سوسیال دموکراسی به یک ایدئولوژی مذهب گونه و ناکجا آبادی فاصله بگیرند. این روش ومنش ازآموزه های ارزشمند سوسیال دموکراسی در امریکاست. معنای این سخن این نیست که سوسیال دموکراسی در امریکا بدون لغزش و خطا بوده است، لغزش ها و خطاها داشته و دارد اما نقد و نفی خطاها و لغزش ها نیز پراهمیت ودرس آموز دیده شده اند.

نمی توان از سوسیال دموکراسی در امریکا سخن گفت اما از شخصیت ها و چهره های برجسته ای همچون یوجین دبس (Eugene Debs) و ویکتوربرگر (Victor Berger) نام نبرد. یکی از شخصیت های ماندگارنیزخانم پرکینزاست. فرانسیس پرکینز (Frances Perkins) نخستین زنی بود که در امریکا به مقام وزارت رسید، و وزیر کار کابینه فرانکلین روزولت شد (۴۵-۱۹۳۳). وی بسیاری از برنامه ها و خواست های سوسیال دموکراتیک را در حوزۀ مسؤولیت های خود مطرح و عملی کرد. پرکینز به دنبال ایجاد دولت مدرن و رفاهی ای بود. از نگاه وی این دولت وظیفه داشت برای تامین عدالت اقتصادی واجتماعی، و وضع قوانین عادلانه کار و تامین خدمات اجتماعی و رفاهی مداخله کند. او به این شرط مسئولیت وزارت کار را پذیرفت که کسی مانع تحقق خواست های وی نشود: " ۴۰ ساعت کاردرهفته، افزایش دستمزد زخمتکشان، پرداخت دستمزد و هزینه درمان به کارگرانی که درحین کار مجروح و یا بیمار می شوند، بیمه بیکاری، ممنوع کردن کار کودکان ، تامین اجتماعی کارگران، بازسازی خدمات سازمان دولتی اشتغال ، بیمه درمانی برای کارگران و..." شعارها وخواست هائی بود که او بسیاری از آنان را عملی ساخت.

در تداوم تلاش خانم پرکینز سوسیال دموکرات ها تحقق کامل دموکراسی و مردم سالاری در امریکا، دمکراتیزه کردن ساختار و نظام سیاسی و اجتماعی ، تقسیم عادلانه قدرت و ثروت، تکثر گرائی سیاسی و فرهنگی و دینی، حقوق وآزادی های فردی و سیاسی واجتماعی، تعادل عادلانه میان حاکمیت و بخش خصوصی و بازار و جامعه مدنی را بیش از پیش مورد تاکید قرار داده اند. دولت رفاهی – مدرن ، که از دستاوردهای پیروزی احزاب سوسیال دموکرات در اروپا دانسته شده ، خواست بخش بزرگی از مردم امریکا شده است. دولتی که به سود مردم در اموراقتصادی، نظام مالی و بانکی، توزیع عادلانه در آمدها و افزایش مالیات بر ثروتمندان، وضع قوانین کار، ملی کردن صنایع، ، اشتغال و تامین خدمات اجتماعی و رفاهی و ایجاد امکان دسترسی به حداقل نیازهای فردی و خانوادگی به ویژه بهداشت و آموزش رایگان کمک، مداخله و نظارت کند. در امریکا بسیارانی بر این واقعیت تاکید داشته و دارند که تامین نیازهای اجتماعی از سوی دولت نباید از نقش فرد و خانواده برای تلاش و کاریابی بکاهد. اینان به درستی به ویژگی روانی برخی از انسان ها توجه داشته اند که در صورت تامین نیازهای اولیه زندگی شان به دنبال کار و فعالیت ها و رقابت های سالم اقتصادی و اجتماعی نخواهند رفت .( واقعیت تلخی که در کشورهای به اصطلاح "سوسیالیم واقعا موجود"، تجربه شد.)

سوسیال دموکراسی خلافِ تبلیغات بی پایه و مغرضانه سرمایه داران بزرگ، راست گرایان و ارتجاع مذهبی و غیر مذهبی پدیده ای غیر امریکائی (UnAmerican) و مردم ناپسند (unpopular) نیست و باورمندان، طرفداران و هواخواهان بسیاری در امریکا داشته و دارد. حتی اگر دیدگاه ها، تلاش ها و مبارزات Thomas Paine ( ۱۷۳۷-۱۸۰۹) یکی ازبنیانگذاران ایالات متحده امریکا نادیده گرفته شود، دستِ کم عمر فعالیت سازمان یافتۀ سوسیال دموکرات های امریکائی حدود ۱۲۰ سال خواهد بود.

نخستین حزب سوسیال دموکرات در امریکا با عنوان (Social Democratic Party of America-SDP) به طور رسمی به سال ۱۸۹۸ اعلام موجودیت کرد. از آن تاریخ تاکنون در امریکا جریان های متعدد سوسیال دموکراتیک شکل گرفته اند. جریان هائی که گاه درهم ادغام شده اند، گاه انشعاب کرده اند، و گاه به جریان های سیاسی دیگر نزدیک و دور شده اند. اما علیرغم اُفت و نشیب و محدودیت های فراوان، سوسیال دموکرات ها امریکائی با تبلیغ و ترویج ایده و برنامۀ سوسیال دموکراتیک به فعالیت و مبارزه تاثیرگذار خود ادامه داده اند. سوسیال دموکراسی در امریکا در طی این مدت به لحاظ مضمونی و سازمانی دچار دگرگونی ها و تغییرهائی شده است. این دگرگونی ها و تغییرها متاثراز تحول های عرصۀ اقتصاد، سیاست ، فرهنگ و پیشرفت عظیم و پرشتاب علم و صنعت و تکنولوژی، و نقش این پیشرفت در روند تولید و بالابردن بازدهی کاربوده اند. دراین میانه اما تلاش سوسیال دموکرات ها این بوده و هست که از بَدَل کردن سوسیال دموکراسی به یک ایدئولوژی مذهب گونه و ناکجا آبادی فاصله بگیرند. این روش ومنش ازآموزه های ارزشمند سوسیال دموکراسی در امریکاست. معنای این سخن این نیست که سوسیال دموکراسی در امریکا بدون لغزش و خطا بوده است، لغزش ها و خطاها داشته و دارد اما نقد و نفی خطاها و لغزش ها نیز پراهمیت ودرس آموز دیده شده اند.

نخستین حزب سوسیال دموکرات در امریکا با عنوان (Social Democratic Party of America-SDP) به طور رسمی به سال ۱۸۹۸ اعلام موجودیت کرد. از آن تاریخ تاکنون در امریکا جریان های متعدد سوسیال دموکراتیک شکل گرفته اند. جریان هائی که گاه درهم ادغام شده اند، گاه انشعاب کرده اند، و گاه به جریان های سیاسی دیگر نزدیک و دور شده اند. اما علیرغم اُفت و نشیب و محدودیت های فراوان، سوسیال دموکرات ها امریکائی با تبلیغ و ترویج ایده و برنامۀ سوسیال دموکراتیک به فعالیت و مبارزه تاثیرگذار خود ادامه داده اند. سوسیال دموکراسی در امریکا در طی این مدت به لحاظ مضمونی و سازمانی دچار دگرگونی ها و تغییرهائی شده است. این دگرگونی ها و تغییرها متاثراز تحول های عرصۀ اقتصاد، سیاست ، فرهنگ و پیشرفت عظیم و پرشتاب علم و صنعت و تکنولوژی، و نقش این پیشرفت در روند تولید و بالابردن بازدهی کاربوده اند. دراین میانه اما تلاش سوسیال دموکرات ها این بوده و هست که از بَدَل کردن سوسیال دموکراسی به یک ایدئولوژی مذهب گونه و ناکجا آبادی فاصله بگیرند. این روش ومنش ازآموزه های ارزشمند سوسیال دموکراسی در امریکاست. معنای این سخن این نیست که سوسیال دموکراسی در امریکا بدون لغزش و خطا بوده است، لغزش ها و خطاها داشته و دارد اما نقد و نفی خطاها و لغزش ها نیز پراهمیت ودرس آموز دیده شده اند.نمی توان از سوسیال دموکراسی در امریکا سخن گفت اما از شخصیت ها و چهره های برجسته ای همچون یوجین دبس (Eugene Debs) و ویکتوربرگر (Victor Berger) نام نبرد. یکی از شخصیت های ماندگارنیزخانم پرکینزاست. فرانسیس پرکینز (Frances Perkins) نخستین زنی بود که در امریکا به مقام وزارت رسید، و وزیر کار کابینه فرانکلین روزولت شد (۴۵-۱۹۳۳). وی بسیاری از برنامه ها و خواست های سوسیال دموکراتیک را در حوزۀ مسؤولیت های خود مطرح و عملی کرد. پرکینز به دنبال ایجاد دولت مدرن و رفاهی ای بود. از نگاه وی این دولت وظیفه داشت برای تامین عدالت اقتصادی واجتماعی، و وضع قوانین عادلانه کار و تامین خدمات اجتماعی و رفاهی مداخله کند. او به این شرط مسئولیت وزارت کار را پذیرفت که کسی مانع تحقق خواست های وی نشود: " ۴۰ ساعت کاردرهفته، افزایش دستمزد زخمتکشان، پرداخت دستمزد و هزینه درمان به کارگرانی که درحین کار مجروح و یا بیمار می شوند، بیمه بیکاری، ممنوع کردن کار کودکان ، تامین اجتماعی کارگران، بازسازی خدمات سازمان دولتی اشتغال ، بیمه درمانی برای کارگران و..." شعارها وخواست هائی بود که او بسیاری از آنان را عملی ساخت.

در تداوم تلاش خانم پرکینز سوسیال دموکرات ها تحقق کامل دموکراسی و مردم سالاری در امریکا، دمکراتیزه کردن ساختار و نظام سیاسی و اجتماعی ، تقسیم عادلانه قدرت و ثروت، تکثر گرائی سیاسی و فرهنگی و دینی، حقوق وآزادی های فردی و سیاسی واجتماعی، تعادل عادلانه میان حاکمیت و بخش خصوصی و بازار و جامعه مدنی را بیش از پیش مورد تاکید قرار داده اند. دولت رفاهی – مدرن ، که از دستاوردهای پیروزی احزاب سوسیال دموکرات در اروپا دانسته شده ، خواست بخش بزرگی از مردم امریکا شده است. دولتی که به سود مردم در اموراقتصادی، نظام مالی و بانکی، توزیع عادلانه در آمدها و افزایش مالیات بر ثروتمندان، وضع قوانین کار، ملی کردن صنایع، ، اشتغال و تامین خدمات اجتماعی و رفاهی و ایجاد امکان دسترسی به حداقل نیازهای فردی و خانوادگی به ویژه بهداشت و آموزش رایگان کمک، مداخله و نظارت کند. در امریکا بسیارانی بر این واقعیت تاکید داشته و دارند که تامین نیازهای اجتماعی از سوی دولت نباید از نقش فرد و خانواده برای تلاش و کاریابی بکاهد. اینان به درستی به ویژگی روانی برخی از انسان ها توجه داشته اند که در صورت تامین نیازهای اولیه زندگی شان به دنبال کار و فعالیت ها و رقابت های سالم اقتصادی و اجتماعی نخواهند رفت .( واقعیت تلخی که در کشورهای به اصطلاح "سوسیالیم واقعا موجود"، تجربه شد.)

۲

تاریخ احزاب سیاسی در امریکا بیش از هرچیز حکایت دو حزب قدرتمند ی ست که با پشتوانه مالی، تبلیعاتی و بخشی از مردم قدرت سیاسی دست به دست کرده اند. این دو جزب - حزب دموکرات و جمهوریخواه- اجازه نداده اند احزاب و سازمان های سیاسی دیگری، نقش سیاسی تعیین کننده ایفا کنند. رقابت های انتخاباتی به ویژه انتخابات ریاست جمهوری در انحصار این دو حزب قرار داشته است. در آمريکا احزاب و سازمان های سیاسی دیگری فعال بوده وهستند که برخی به احزاب اقليت يا احزاب سوم معروف اند. اين احزاب در انتخابات مجلس سنا، مجلس نمايندگان، مجالس ايالتي، انتخاب فرماندار و شهردار و انتخابات محله ای نقش ایفا کرده و موفقیت هائی داشته اند.

بررسیدن تاریخ احزاب سیاسی امریکا بدون در نظرگرفتن تاثیر انقلاب فرانسه در بروز صف بندی های سیاسی در امریکا ناقص خواهد بود. حزب جمهوري خواه - دموکرات که درسال ۱۷۹۲ توسط توماس جفرسون تاسيس شد در سال ۱۸۲۸ با حذف پيشوند جمهوري خواه، حزب دموکرات خوانده شد. دگرگونی های درون این حزب و پیوستن بخش هائی به فدراليست ها موجب پيدائي و تاسيس حزب جمهوري خواه در سال ۱۸۵۴ گرديد..

حزب دموکرات امریکا حزب جناح ها و لایههای سیاسی و ایدئولوژیک متفاوت بوده است. راست محافظه کار، لیبرال های راست، لیبرالهای میانه، لیبرالهای سنتی و سوسیال دموکرات ها جناح های مختلف حزب بوده اند. اختلاف نظر و تفاوت این جناح ها برسر محدود سازی نسبی قدرت دولت، اقتصاد آزاد، چگونگی بهبود بیمههای اجتماعی و بهداشت وخدمات درمانی، نقش دولت درتامین نیازهای اقشار فقیر و کم درآمد، نظام مالیاتی، توازن میان عدالت اجتماعی و رشد اقتصادی، دفاع از جامعه چند نژادی و مهاجرپذیراست. اکثر این جناح ها مخالفتی با کنترل فروش و توزیع اسلحه ، مبارزه با تندروی های ناسیونالیستی و مذهبی ،حمایت از همجنس گرایی و سقط جنین، تقویت بنگاههای خصوصی و رونق بازارهای تجارت آزاد در خارج از آمریکا ندارند. دموکرات ها در وجه غالب خواست های طبقه متوسط ، کارمندان، کشاورزان خرده پا و کارگران، سياهپوستان و بيکاران را نمایندگی و طلب می کنند، اما مورد حمایت بخشی از سرمایه داران بزرگ نیز هستند. تمرکزگرايي از قدرت، افزایش مالیات ثروتمندان ، توسعه آزادي هاي فردی و اجتماعی ومدني، تاکید به رعایت حقوق بشر، پایبندی به اصل گفت وگو و تشنج زدائی در سیاست خارجی، مبانیِ مرامی و برنامه ای این حزب هستند. جناح سوسیال دموکرات حزب دموکرات بیش از جناح های دیگر خواهان ایفای نقش بیشتر دولت در امور رفاهی و اجتماعی، آموزش و بهداشت رایگان و دموکراتیزه کردن نظام انتخاباتی و گسترش آزادی های فردی، اجتماعی و سیاسی ست.

حزب جمهوری خواه را نیز جناح های مختلف شکل داده است، محافظهکاران سنتی و نو، مسیحیان راستگرا و لیبرالها جناح های اصلی این حزب هستند. برخی از رهبران جناح لیبرال این حزب ایفای نقش بیشتر دولت برای حل مشکلات اجتماعی، به ویژه از بهبود خدمات بهداشتی و آموزشی و بیمههای بیکاری حمایت می کنند. دولت کوچک و حداقل، مالیات کمتر و تقویت پایههای تجارت آزاد وعدم مداخله دولت در فعاليت هاي بخش خصوصي مورد توافق جناح های مختلف حزبی ست. سرمایه داران بزرگ وصاحبان مجتمع های صنعتی بزرگ، مذهبیون راستگرا در شاخه ها و تشکل ها و نهادها گونه گون در تقویت حزب جمهوری خواه کوشیده اند و در امور سیاسی مداخله کرده اند. مخالفت با همجنس گراها، سقط جنین و پژوهش روی سلولهای جنینی وبهره برداری پزشکی از این پژوهش ها، و آنچه " ارزش های خانوادگی و اجتماعی مذهبی" می خوانند از ویژگی های جناح های این حزب است . کمر بند مذهبی ای ست که مسیحیان راست گرا ومتعصب و عقب مانده در برخی از ایالت های جنوبی و مرکزی، و شهرهای کوچک و روستا ها کشیده اند، تکیه گاه این حزب در بسیاری ازایالت های امریکاست.

در عرصۀ سیاست خارجی روحيه نظاميگری و برتری طلبی همراه با اعمال قاطعيت، مشت آهنين و کاربُرد ابزار قدرت و زور در حل درگیری های و مناقشات بینالمللی، دخالت در امور داخلی کشورها ی دیگر و ایفای نقش پلیس جهانی در این حزب غالب اند. در ابعاد ملی حمایت از آزادی خرید و حمل اسلحه بدون هرگونه محدویت سازی و کنترل دولتی، این ویژگی حزب را بیشتر می نمایاند.

وابستگی و نزدیکی این حزب به مجتمع های صنايع نظامي و شرکت ها ی مالی و تجاری و اقتصادي، و بانک های بزرگ و در نتیجه کسب سودهاي سرشار این حزب را به سخنگو و نماینده این مجموعه بَدَل کرده است. تشکیلات " تی پارتی"، حزب دوقلوی جمهوری خواهان نیز حاصل نوعی انشعاب در حزب جمهورخواهان است. این حزب، حزب محافظه کاران و مسیحیان راست گرا ست که " بیگانه هراسی و نژادپرستی" از ویژگی های شان است.

تاریخ احزاب سیاسی در امریکا بیش از هرچیز حکایت دو حزب قدرتمند ی ست که با پشتوانه مالی، تبلیعاتی و بخشی از مردم قدرت سیاسی دست به دست کرده اند. این دو جزب - حزب دموکرات و جمهوریخواه- اجازه نداده اند احزاب و سازمان های سیاسی دیگری، نقش سیاسی تعیین کننده ایفا کنند. رقابت های انتخاباتی به ویژه انتخابات ریاست جمهوری در انحصار این دو حزب قرار داشته است. در آمريکا احزاب و سازمان های سیاسی دیگری فعال بوده وهستند که برخی به احزاب اقليت يا احزاب سوم معروف اند. اين احزاب در انتخابات مجلس سنا، مجلس نمايندگان، مجالس ايالتي، انتخاب فرماندار و شهردار و انتخابات محله ای نقش ایفا کرده و موفقیت هائی داشته اند.

بررسیدن تاریخ احزاب سیاسی امریکا بدون در نظرگرفتن تاثیر انقلاب فرانسه در بروز صف بندی های سیاسی در امریکا ناقص خواهد بود. حزب جمهوري خواه - دموکرات که درسال ۱۷۹۲ توسط توماس جفرسون تاسيس شد در سال ۱۸۲۸ با حذف پيشوند جمهوري خواه، حزب دموکرات خوانده شد. دگرگونی های درون این حزب و پیوستن بخش هائی به فدراليست ها موجب پيدائي و تاسيس حزب جمهوري خواه در سال ۱۸۵۴ گرديد..

حزب دموکرات امریکا حزب جناح ها و لایههای سیاسی و ایدئولوژیک متفاوت بوده است. راست محافظه کار، لیبرال های راست، لیبرالهای میانه، لیبرالهای سنتی و سوسیال دموکرات ها جناح های مختلف حزب بوده اند. اختلاف نظر و تفاوت این جناح ها برسر محدود سازی نسبی قدرت دولت، اقتصاد آزاد، چگونگی بهبود بیمههای اجتماعی و بهداشت وخدمات درمانی، نقش دولت درتامین نیازهای اقشار فقیر و کم درآمد، نظام مالیاتی، توازن میان عدالت اجتماعی و رشد اقتصادی، دفاع از جامعه چند نژادی و مهاجرپذیراست. اکثر این جناح ها مخالفتی با کنترل فروش و توزیع اسلحه ، مبارزه با تندروی های ناسیونالیستی و مذهبی ،حمایت از همجنس گرایی و سقط جنین، تقویت بنگاههای خصوصی و رونق بازارهای تجارت آزاد در خارج از آمریکا ندارند. دموکرات ها در وجه غالب خواست های طبقه متوسط ، کارمندان، کشاورزان خرده پا و کارگران، سياهپوستان و بيکاران را نمایندگی و طلب می کنند، اما مورد حمایت بخشی از سرمایه داران بزرگ نیز هستند. تمرکزگرايي از قدرت، افزایش مالیات ثروتمندان ، توسعه آزادي هاي فردی و اجتماعی ومدني، تاکید به رعایت حقوق بشر، پایبندی به اصل گفت وگو و تشنج زدائی در سیاست خارجی، مبانیِ مرامی و برنامه ای این حزب هستند. جناح سوسیال دموکرات حزب دموکرات بیش از جناح های دیگر خواهان ایفای نقش بیشتر دولت در امور رفاهی و اجتماعی، آموزش و بهداشت رایگان و دموکراتیزه کردن نظام انتخاباتی و گسترش آزادی های فردی، اجتماعی و سیاسی ست.

حزب جمهوری خواه را نیز جناح های مختلف شکل داده است، محافظهکاران سنتی و نو، مسیحیان راستگرا و لیبرالها جناح های اصلی این حزب هستند. برخی از رهبران جناح لیبرال این حزب ایفای نقش بیشتر دولت برای حل مشکلات اجتماعی، به ویژه از بهبود خدمات بهداشتی و آموزشی و بیمههای بیکاری حمایت می کنند. دولت کوچک و حداقل، مالیات کمتر و تقویت پایههای تجارت آزاد وعدم مداخله دولت در فعاليت هاي بخش خصوصي مورد توافق جناح های مختلف حزبی ست. سرمایه داران بزرگ وصاحبان مجتمع های صنعتی بزرگ، مذهبیون راستگرا در شاخه ها و تشکل ها و نهادها گونه گون در تقویت حزب جمهوری خواه کوشیده اند و در امور سیاسی مداخله کرده اند. مخالفت با همجنس گراها، سقط جنین و پژوهش روی سلولهای جنینی وبهره برداری پزشکی از این پژوهش ها، و آنچه " ارزش های خانوادگی و اجتماعی مذهبی" می خوانند از ویژگی های جناح های این حزب است . کمر بند مذهبی ای ست که مسیحیان راست گرا ومتعصب و عقب مانده در برخی از ایالت های جنوبی و مرکزی، و شهرهای کوچک و روستا ها کشیده اند، تکیه گاه این حزب در بسیاری ازایالت های امریکاست.

در عرصۀ سیاست خارجی روحيه نظاميگری و برتری طلبی همراه با اعمال قاطعيت، مشت آهنين و کاربُرد ابزار قدرت و زور در حل درگیری های و مناقشات بینالمللی، دخالت در امور داخلی کشورها ی دیگر و ایفای نقش پلیس جهانی در این حزب غالب اند. در ابعاد ملی حمایت از آزادی خرید و حمل اسلحه بدون هرگونه محدویت سازی و کنترل دولتی، این ویژگی حزب را بیشتر می نمایاند.

وابستگی و نزدیکی این حزب به مجتمع های صنايع نظامي و شرکت ها ی مالی و تجاری و اقتصادي، و بانک های بزرگ و در نتیجه کسب سودهاي سرشار این حزب را به سخنگو و نماینده این مجموعه بَدَل کرده است. تشکیلات " تی پارتی"، حزب دوقلوی جمهوری خواهان نیز حاصل نوعی انشعاب در حزب جمهورخواهان است. این حزب، حزب محافظه کاران و مسیحیان راست گرا ست که " بیگانه هراسی و نژادپرستی" از ویژگی های شان است.

۳

تاریخ سوسیال دموکراسی در امریکا تاریخ مقاومت در برابر فشار مذهبیون راست گرا، حزب جمهوری خواه و برخی از جناح های مختلف حزب دمکرات و جریان های ناسیونالیست و نژادپرست بوده است. این جریان ها و احزاب با توانائی مالی و تبلیغاتی گسترده دردوره هائی با اعمال فشار های اشکار و پنهان، جریان ها و شخصیت ها ی سوسیال دموکرات را به نیروهائی کوچک و ضعیف، و شخصیت های گمنام بَدَل کردند.دهه شصت و هفتاد سال های سختی برای سوسیال دموکرات ها در امریکا بود. بایارد راستین (Bayard Rustin) و فیلیپ راندولف ( Philip Randolph) دو تن ازرهبران سوسیال دموکراسی در این دوره بودند. مایکل هرینگتون (Michael Harrington) از نظریه پردازان سوسیال دموکراسی در امریکا واز بنیانگذاران Democratic Socialist of America- DSA و خالق واژه و مفهوم "نو محافظه کار"Neo conservatism) ) در دهه ۷۰ ، با انتشار آثار متعدد نقش بزرگی در تعالی ایده و برنامه سوسیال دموکراسی در امریکا داشته است.(از آثار مایکل هرینگتون کتاب " امریکای دیگر، فقر در ایالات متحده" با ترجمه کریم یونسی در سال ۱۳۵۳ در ایران توسط انتشارات خوارزمی منتشرشد.)

بخشی از سوسیال دموکرات ها به عنوان جناح چپ حزب دموکرات ، ضمن رعایت ضوابط و قوانین حزبی به درستی از امکانات و موقعیت این حزب برای تبلیغ و طرح خواست های سوسیال دموکراتیک استفاده کرده اند. اینان در مبارزات سیاسی، اجتماعی وفرهنگی ازراه های متعدد و مختلف در انتخابات ریاست جمهوری، مجلس نمایندگان و سنا و سایرانتخابات کشوری، ایالتی و محلی، که برخی از آن ها دارای قوانین پیچیده ای هستند، شرکت کرده وحضور فعال داشته اند.

دورۀ رقابت ها و مبارزه مقدماتی انتخابات ۵۸ امین دوره ریاست جمهوری امریکا، یکی ار دوران های اوج و عروج سوسیال دموکراسی در این کشور است. بسیارند آنان که باور نداشته اند که " سوسیال دموکراسی" در امریکا، علیرغم فشارهای پنهان مخالفان اش، زنده است و ظرفیت بَدَل شدن به یک جنبش اجتماعی را داراست و می تواند از حاشیه به متن مبارزه سیاسی، اجتماعی و فرهنگی جامعه امریکا گام گذارد. گسترش و تعمیق جنبشِ سوسیال دموکراسی در انتخابات دوره مقدماتی ریاست جمهوری سال ۲۰۱۵ نشان داده ست: در سرزمینی که بخش وسیعی از سیاست بازان، سرمایه داران بزرگ، مذهبیون، عوام کم سواد و تحصیلکرده، نژادپرستان و نئو فاشیست های اش سوسیال دموکرات را سوسیالیست، و سوسیالیست را کمونیست، و" کمونیست خوب را کمونیست مرده" می دانند، ایده ها و خواست های سوسیال دموکراتیک می توانند جنبش عظیم و پویائی به پشتوانۀ مردم متوسط و فقیر، و روشنفکران و کوشندگان سیاسی و فرهنگی برپا کند. این جنبش عظیم نشان داده است اگر سرمایه داران به خاطر امکانات مالی گسترده، دسترسی به امکان های وسیع مالی و تدارکاتی، و وسائل تبلیغی و رسانه ای می توانند اعمال قدرت کنند، سوسیال دموکرات ها نیز به پشتوانۀ رهبران و اعضائی لایق و شجاع و نیروهائی که از امکانات و امتیازات برخی از سندیکاها، سازمان ها و نهاد های دموکراتیک و همبستگی طبقاتی و اجتماعی و زمینه های مردمی برخوردارند، و ایده ها و برنامه های مبارزاتی و سیاسی خود پیش می برند.

بخش بزرگی از مردم ، حتی دشمنان سوسیال دموکراسی و سوسیالیسم در یافته اند که گرایش به سوسیال دموکراسی در شرایط بروز بحران های اقتصادی، اجتماعی و فرهنگی بیان این واقعیت است که این ایده و برنامه تا حد زیادی پاسخگوی نیازهای اقتصادی و اجتماعی و فرهنگی مردم است. عروج سوسیال دموکراسی در امریکا اگر چه پیامد بحران های اقتصادی و سیاسی واجتماعی سال های اخیر در امریکا و جهان است اما نقش رهبران خردمند و جسور این جریان سیاسی را در تحرک این جنبش نمی توان نادیده گرفت. دفاع شجاعانه و قاطعانه سناتورسوسیال موکرات امریکائی، برنی سندرز، و ده ها تن از برجسته ترین روشنفکران سیاسی و فرهنگی جامعه امریکا از ایده هاو برنامه های سوسیال دموکراسی، و طرح "انقلاب سیاسی" در معنای حاکمیت سوسیال دموکراسی در امریکا، امید و نویدی برای عدالت جویان امریکائی و جهان است.

تاریخ سوسیال دموکراسی در امریکا تاریخ مقاومت در برابر فشار مذهبیون راست گرا، حزب جمهوری خواه و برخی از جناح های مختلف حزب دمکرات و جریان های ناسیونالیست و نژادپرست بوده است. این جریان ها و احزاب با توانائی مالی و تبلیغاتی گسترده دردوره هائی با اعمال فشار های اشکار و پنهان، جریان ها و شخصیت ها ی سوسیال دموکرات را به نیروهائی کوچک و ضعیف، و شخصیت های گمنام بَدَل کردند.دهه شصت و هفتاد سال های سختی برای سوسیال دموکرات ها در امریکا بود. بایارد راستین (Bayard Rustin) و فیلیپ راندولف ( Philip Randolph) دو تن ازرهبران سوسیال دموکراسی در این دوره بودند. مایکل هرینگتون (Michael Harrington) از نظریه پردازان سوسیال دموکراسی در امریکا واز بنیانگذاران Democratic Socialist of America- DSA و خالق واژه و مفهوم "نو محافظه کار"Neo conservatism) ) در دهه ۷۰ ، با انتشار آثار متعدد نقش بزرگی در تعالی ایده و برنامه سوسیال دموکراسی در امریکا داشته است.(از آثار مایکل هرینگتون کتاب " امریکای دیگر، فقر در ایالات متحده" با ترجمه کریم یونسی در سال ۱۳۵۳ در ایران توسط انتشارات خوارزمی منتشرشد.)

بخشی از سوسیال دموکرات ها به عنوان جناح چپ حزب دموکرات ، ضمن رعایت ضوابط و قوانین حزبی به درستی از امکانات و موقعیت این حزب برای تبلیغ و طرح خواست های سوسیال دموکراتیک استفاده کرده اند. اینان در مبارزات سیاسی، اجتماعی وفرهنگی ازراه های متعدد و مختلف در انتخابات ریاست جمهوری، مجلس نمایندگان و سنا و سایرانتخابات کشوری، ایالتی و محلی، که برخی از آن ها دارای قوانین پیچیده ای هستند، شرکت کرده وحضور فعال داشته اند.

دورۀ رقابت ها و مبارزه مقدماتی انتخابات ۵۸ امین دوره ریاست جمهوری امریکا، یکی ار دوران های اوج و عروج سوسیال دموکراسی در این کشور است. بسیارند آنان که باور نداشته اند که " سوسیال دموکراسی" در امریکا، علیرغم فشارهای پنهان مخالفان اش، زنده است و ظرفیت بَدَل شدن به یک جنبش اجتماعی را داراست و می تواند از حاشیه به متن مبارزه سیاسی، اجتماعی و فرهنگی جامعه امریکا گام گذارد. گسترش و تعمیق جنبشِ سوسیال دموکراسی در انتخابات دوره مقدماتی ریاست جمهوری سال ۲۰۱۵ نشان داده ست: در سرزمینی که بخش وسیعی از سیاست بازان، سرمایه داران بزرگ، مذهبیون، عوام کم سواد و تحصیلکرده، نژادپرستان و نئو فاشیست های اش سوسیال دموکرات را سوسیالیست، و سوسیالیست را کمونیست، و" کمونیست خوب را کمونیست مرده" می دانند، ایده ها و خواست های سوسیال دموکراتیک می توانند جنبش عظیم و پویائی به پشتوانۀ مردم متوسط و فقیر، و روشنفکران و کوشندگان سیاسی و فرهنگی برپا کند. این جنبش عظیم نشان داده است اگر سرمایه داران به خاطر امکانات مالی گسترده، دسترسی به امکان های وسیع مالی و تدارکاتی، و وسائل تبلیغی و رسانه ای می توانند اعمال قدرت کنند، سوسیال دموکرات ها نیز به پشتوانۀ رهبران و اعضائی لایق و شجاع و نیروهائی که از امکانات و امتیازات برخی از سندیکاها، سازمان ها و نهاد های دموکراتیک و همبستگی طبقاتی و اجتماعی و زمینه های مردمی برخوردارند، و ایده ها و برنامه های مبارزاتی و سیاسی خود پیش می برند.

بخش بزرگی از مردم ، حتی دشمنان سوسیال دموکراسی و سوسیالیسم در یافته اند که گرایش به سوسیال دموکراسی در شرایط بروز بحران های اقتصادی، اجتماعی و فرهنگی بیان این واقعیت است که این ایده و برنامه تا حد زیادی پاسخگوی نیازهای اقتصادی و اجتماعی و فرهنگی مردم است. عروج سوسیال دموکراسی در امریکا اگر چه پیامد بحران های اقتصادی و سیاسی واجتماعی سال های اخیر در امریکا و جهان است اما نقش رهبران خردمند و جسور این جریان سیاسی را در تحرک این جنبش نمی توان نادیده گرفت. دفاع شجاعانه و قاطعانه سناتورسوسیال موکرات امریکائی، برنی سندرز، و ده ها تن از برجسته ترین روشنفکران سیاسی و فرهنگی جامعه امریکا از ایده هاو برنامه های سوسیال دموکراسی، و طرح "انقلاب سیاسی" در معنای حاکمیت سوسیال دموکراسی در امریکا، امید و نویدی برای عدالت جویان امریکائی و جهان است.

۴

سناتور امریکائی، برنی (برنارد) سندرز که خود را یک سوسیال دمکرات معرفی می کند ، مُدل سوسیال دموکراسی در کشورهای اسکاندیناوی را ستوده است. سندرز به عنوان یک سناتور مستقل اما همکار و نزدیک به حزب دموکرات از نزدیکی و همکاری اش با حزب دموکرات بهره گرفته و به عنوان یکی از کاندیداهای این حزب وارد مبارزه انتخاباتی شده است.

سناتور امریکائی، برنی (برنارد) سندرز که خود را یک سوسیال دمکرات معرفی می کند ، مُدل سوسیال دموکراسی در کشورهای اسکاندیناوی را ستوده است. سندرز به عنوان یک سناتور مستقل اما همکار و نزدیک به حزب دموکرات از نزدیکی و همکاری اش با حزب دموکرات بهره گرفته و به عنوان یکی از کاندیداهای این حزب وارد مبارزه انتخاباتی شده است.

برنی سندرز

برنی سندرز که امروز نماد و سخنگوی جنبش سوسیال دموکراتیک در امریکا شده است، سالیانی ست در امریکا برای آزادی و عدالت بر بستر دموکراسی مبارزه می کند. وی " ۸ سپتامبر سال ۱۹۴۱ در خانوادهای یهودی در محله بروکلین نیویورک متولد شد. پدرش از یهودیان مهاجر لهستانی و مادرش اهل نیویورک بود، خانواده ای که بسیاری از بستگانشان را در جریان هولوکاست از دست داده بودند. سندرز به مدرسه عبری نیویورک رفت، در مراسم جشن تکلیف یهودی شرکت کرد، با این حال از نوجوانی علاقهای به مذهب نداشت. در سال ۱۹۶۳ به اسرائیل رفت و در مزارع اشتراکی (کیبوتص) که باشیوههای سوسیالیستی اداره میشد کار و زندگی کرد تا یک زندگی ساده و بیپیرایه را تجربه کند. پس از مدتی به دانشگاه شیکاگو بازگشت و در سال ۱۹۶۴ با همسر اولش ازدواج کرد و دوباره به اسرائیل و مزارع اشتراکی روی آورد."

سندرز از نوجوانی به مبارزه سیاسی روی آورد. در دانشگاه شیکاگو به اتحادیه سوسیالیستی خلق جوان، شاخهٔ جوانان حزب سوسیالیست آمریکا پیوست. وی به عنوان سازمانگر تشکل و مبارزات دانشجوئی در رابطه با کنگره برابری نژادی و جنبش حقوق مدنی سیاهپوستان آمریکا فعال بود. سال ۱۹۷۱ به عنوان عضوی از حزب اتحادیه آزادی، حزبی بر آمده از جنبش ضد جنگ و حزب خلق، فعالیت کرد. او از سال ۱۳۷۲ به عنوان یک سوسیال دموکرات در رقابت های انتخاباتی برای کسب مقام فرمانداری ورمانت ، مجلس سنای امریکا، شهرداری شهر برلینگتون- ورمانت، نمایندگی مجلس نمایندگان ایالات متحده آمریکا شرکت کرد . سندرز به عنوان یک سیاستمدار مستقل، با رهبری دمکراتهای سنا توافق ها و همکاری ها داشته است. وی مسئؤلیت هائی در برخی کمیته های سنای امریکا به عهده گرفت.

سندرز که مبارزه انتخاباتی خود را از ۲۶ می ۲۰۱۵ آغاز کرد، خلاف نامزدهای دیگر به جای حامیان مالی بزرگ از حمایتهای کوچکِ طبقات متوسط و جوانان و زخمتکشان آمریکائی برای تأمین هزینههای تبلیغات انتخاباتی بهره برده است.

سندرز در صحنه سیاسی ای که در عین تکثر گرایی و مرکز گریزی به شدت به سوی قطبی شدن نیز رفته است و اکثریت مردم و گروههای اجتماعی حول دو محور مشخص حلقه زده اند، وارد رقابت و کارزار سیاسی شده است. وی به صراحت اعلام کرده است از لحاظ مضمونی و سمت گیری هایش، از تبار احزاب سوسیال دموکرات اروپائی ست. وی خواستار تحقق دموکراسی در همه ی عرصه های سیاسی و اجتماعی و فرهنگی، عدالت اقتصادی واجتماعی، تأمین آموزش و بهداشت رایگان، افزایش مدرسه به جای زندان، اصلاح قوانین تامین اجتماعی، افزایش دستمزد زحمتکشان، افزایش مالیات ثروتمندان است. سندرز خواهان کوتاه کردن دست سرمایه داران برزگ از تاثیر گذاری در مبارزات انتخاباتی ، اصلاح نظام انتخاباتی، مبارزه با تبعیض نژادی و مذهبی و جنسیتی و حقوق دگرباشان جنسی، حفظ محیط زیست به ویژه معضل گرم شدن کره زمین است. وی صلح طلبی و دیپلماسی به جای جنگ طلبی در حوزه سیاست خارجی، عدم دخالت در امور داخلی کشورهای دیگر را محورهای اصلی سیاست خارجی اش اعلام کرده است. سندرز با شناخت از موانع تحقق خواست های اش که سیری ناپذیری بخش بزرگی از سرمایه داران، تعصب های مذهبی، نژادی، قومی و ناسیونالیستی در زمره ی مهم ترین این موانع است، پا به میدان گذاشته است ، با این باور که با نیروی مردمی مسلح به ایده های آزادی خواهانه و عدالت جویانه می توان این موانع از میان برداشت.

سندرزبه دنبال اصلاح قوانین مهاجرت به امریکاست. او بر این باور است که برای مهاجرین به امریکا باید مسیری قانونی و به سوی تابعیت ایجاد شود . او مخالف بهره کشی از کارگران خارجی با حداقل دستمزد کاردر امریکاست و با برنامههای کارگر مهمان مخالف است. وی بسیاری از شرکتها را مسئول انتقال شمار زیادی از کارهای فناوری اطلاعات آمریکا به دیگر کشورها می داند و در مواردی مخالفت خود را با سیاست مرزهای باز اعلام کرده است و آن را طرحی که منجر به از دست رفتن مفهوم دولت ملی میشود دانسته است.

در عرصه سیاست خارجی او خود را اهل گفت و گو و صلح طلب معرفی کرده است. مخالف دخالت امریکا در امور کشورهای دیگر، به ویژه سیاست تغییر رژیم در کشورها ست. او سیاست و عملکرد امریکا درکودتای ۲۸ مرداد سال۳۲ در ایران، در شیلی دوران آلنده، در گواتمالا، در گرانادا، در نیکاراکوئه و در کوبا را نادرست و زیان آور خوانده است. سندرز در سالهای ۱۹۹۱ و ۲۰۰۲ علیه قطعنامههای صادر کنندهٔ مجوز استفاده از زور علیه عراق رای داد و با اشغال عراق در سال ۲۰۰۳ مخالفت کرد. او اما به استفاده از نیروی نظامی علیه تروریستها در سال ۲۰۰۱ رای موافق داد.

سندرز با شناخت از تغییرها و تحول های اقتصادی، فرهنگی و اجتماعی، و نیز شرایط سیاسی و اقتصادی امریکا و قشربندی های طبقاتی و اجتماعی با تدوین گفتمان ومشی سیاسی منطبق بر تغییر و تحول ها، و با اتکا به نیروی جوان و بخشی ازروشنفکران و زحمتکشان پای به میدان رقابت و مبارزه گذاشت. اگرچه افکار عمومی و رسانه ها درآغاز او را جدی نگرفتند اما بتدریج با دیدن نیروی عظیمی که از شعارها و برنامه های او حمایت کرده ا ند، به واقعیتی بزرگ به نام سوسیال دموکراسی و برنی سندرز گردن نهادند و جدیت و اهمیت او را به اجبار پذیرفتند. در کنار بسیاری از روشنفکران سیاسی و فرهنگی ، سناتورهای مطرحی همچون الیزابت وارن، تولسی گابارد و جف مرکلی نیز از سندرز حمایت کرده اند.

متاسفانه به نظر می رسد برنی سندرز پیروز مبارزه انتخاباتی، به عنوان کاندید ریاست جمهوری از حزب دموکرات نخواهد بود، او اما نقش خویش بر عرصه سیاست و فرهنگ امریکا زده است. برنی سندرز پیروزمندانه و جسورانه جنبشی را رهبری و تقویت کرده است که در روند تحقق و تثبیت رفاه، آزادی و دموکراسی در جامعه امریکا تاثیر گذار خواهد بود.

ـــــــــــــــــــــــــــــــ

ـــــــــــــــــــــــــــــــجهت اطلاع:

۱-لیست جریان های های سوسیال دموکراتیک در امریکا

www.broadleft.org/index.htm

Leftist Parties of the World

www.broadleft.org

۲- دموکراتیک سوسیالیست در امریکا

http://www.dsausa.org/

Social democracy

http://rationalwiki.org/wiki/Social_democracy

SOCIALIST PARTY USA

http://socialistparty-usa.net/

Socialist Party USA - Home

www.socialistparty-usa.net

Socialist Currents

Socialist Currents News and Opinion from Social Democrats USA

http://socialistcurrents.org/?page_id=621

Heritage – News and Opinion from Social Democrats USA

socialistcurrents.org